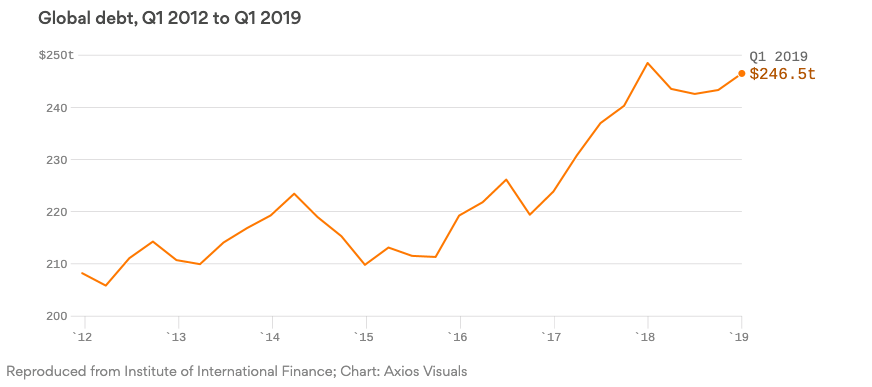

En soi, ce n’est pas tellement de l’inflation dont il faut s’inquiéter (du moins, pas en Europe). Bien que l’on puisse être embêté par le fait que nos livrets A nous font perdre de l’argent puisqu’ils sont gelés à 0,75% alors que l’inflation, elle, continue de grimper, ce n’est pas le plus alarmant. Non, ce qui pose problème, c’est que la BCE (Banque Centrale Européenne) s’obstine à appliquer une politique de taux directeurs au raz des pâquerettes, si bien qu’aujourd’hui la France emprunte sur 10 ans à des taux négatifs. Si certains se réjouissent de cette nouvelle (“Hourra ! La France est payée pour emprunter !”), n’oublions pas que la dette de la France s’élève à 2 358,9 milliards d’euros, soit 99,6% du PIB. La dette globale, quant à elle, atteint aujourd’hui 246,5 billions de dollars, soit 360% du PIB mondial. Certes, avec des taux d’intérêts en dessous de 0%, il est plus facile de rembourser sa dette… mais il est aussi plus tentant d’emprunter plus.

D’un côté, comme dit précédemment, comme les taux directeurs influent les taux d’intérêts des banques commerciales, cela peut être avantageux : par exemple, les prêts immobiliers offrent des taux très bas, jamais vus auparavant. Cependant, à aucun moment l’ambition de ces taux avoisinant les 0% n’est réalisée : celle de pousser à la consommation pour améliorer l’activité économique et faire circuler l’argent dans l’économie réelle. Premièrement, les Français sont des épargnants, c’est bien connu. Deuxièmement, les salaires ne suivent pas l’augmentation des prix. Troisièmement, il était trop tard quand la BCE a lancé cette politique (les crises européennes avaient déjà ébranlé nombreux pays de notre espace économique).

Surtout, il ne faut pas oublier que les taux directeurs bas sont le signe d’une économie qui va mal : ils traduisent une économie qui a besoin de mesures de relance. Sur le long terme, c’est mauvais (on pense notamment au Japon où la dette publique est deux fois plus large que dans le reste du monde suite à la politique économique de Shinzo Abe, surnommée “Abenomics”), puisque la monnaie perd de la valeur et les investisseurs, n’étant plus gagnants, se désintéressent de celle-ci.

Il y a peu, c’est la FED qui a adopté la même stratégie : sous la pression de Trump et de l’apparition de signes de ralentissements économiques, la FED a fini par céder et a annoncé qu’elle allait probablement renverser complètement sa politique monétaire. Pour un président qui se flatte d‘avoir rendu aux États-Unis leur grandeur passée, cette décision de “couper” les taux traduit pourtant une certaine insécurité… Et la preuve est là : la NABE (National Association for Business Economics) estime des risques de récession aux États-Unis en 2020 s’élevant à 60%. Les taux officiels ont été annoncés le 31 juillet, avec une baisse de 0,25 points, soit des taux en dessous de 2,25%.

Quoiqu’il en soit, cette annonce a profité à l’or, puisque le 19 juillet 2019, l’or a connu son plus haut depuis 6 ans : 1450 dollars l’once (détrôné depuis début août). Cela s’explique tout simplement par le fait que les investisseurs se désintéressent des obligations, qui n’offrent plus aucun rendement, au profit de l’or, dont la valeur intrinsèque reste une assurance dans toutes les situations, et particulièrement lors des récessions ou crises économiques.

L’or face à la devise fiat

Ainsi, alors que toutes les devises fiat montrent un réel signe de faiblesse en perdant, année après année, de leur valeur, l’or, lui, ne cesse de grimper (ou, au pire, stagne). La raison pour laquelle l’or servait d’instrument monétaire pendant des millénaires n’est pas mystérieuse : il est le seul, aujourd’hui, à assurer une telle stabilité. Si la transition vers les monnaies papier s’est effectuée, il y a plus de 40 ans de ça, c’était dans un contexte de globalisation : bien que les accords de Bretton Woods signaient en 1944 l’hégémonie américaine en adossant le dollar (et seul le dollar), monnaie nécessaire pour les échanges internationaux, à l’or, la situation s’est renversée en 1971, puis officiellement en 1976, lors des accords de la Jamaïque. En effet, d’une part les États ont trouvé leur profit dans le fait de laisser les cours monétaires devenir flottants, et d’autre part, les États-Unis, ne voulant pas perdre leur réserve d’or suite à une demande de la République Fédérale d’Allemagne en situation d’hyper-inflation, ont suspendu la convertibilité du dollar en or.

Tout n’était ainsi qu’une question de recherche de profit et de croissance infinie : mais qu’est-ce que la croissance infinie dans un monde aux ressources finies, sinon une utopie absurde ? L’or, lui, est fini, et assoit ainsi sa suprématie de monnaie qui correspond à sa société : une monnaie finie, et qui protège ses utilisateurs de par sa valeur intrinsèque. Les planches à billets ont trop imprimé, l’encre commence à manquer…

Jade Brun

J viens de lire cette rubrique:très intérèssante ,à suivre